Les habitudes de consommation semblent durablement tournées vers Internet. Certes, la croissance du commerce en ligne observe un léger fléchissement, après des années de fortes progressions accentuées par le contexte particulier de la crise sanitaire et les confinements successifs. Mais l’avènement des nouvelles technologies et les attentes toujours plus fortesautour de l’expérience client promettent un bel avenir aux achats en ligne, poussés notamment par l’usage du smartphone. En conséquence, la nécessité de fluidité du parcours d’achat gagne encore en importance, et place le taux de conversion plus que jamais au cœur des défis.

Parallèlement, la fraude et les cybermenaces deviennent de plus en plus perfectionnées au fil de l’essor de l’e-commerce, invitant les acteurs à davantage de précautions. À cette nécessité de sécurisation, s’ajoute le durcissement réglementaire des dernières années, qu’il s’agisse de l’entrée en vigueur de la deuxième Directive européenne sur les Services de Paiement (DSP2), destinée à mieux sécuriser les paiements en ligne, ou du RGPD, visant à mieux protéger les données personnelles.

Entre les exigences de sécurité accrue d’une part et le besoin de préserver au maximum l’expérience client d’autre part, trouver le bon équilibre est complexe. C’est d’ailleurs sur le processus de paiement que reposent ces enjeux. « Le paiement est un véritable pilier de l’e-commerce. Il arrive au bout de l’ensemble de la chaîne de valeur mise sur pied par les e-commerçants, et vient en quelque sorte valider l'ensemble du travail réalisé », indique François Ribot, Business Development Manager chez HiPay.

Un processus de paiement performant répond bien entendu aux spécificités techniques du marché et aux normes en vigueur. Mais il s’agit surtout d’apporter la solution la plus simple et fluide possible sans négliger la sécurité. « On estime qu’il existe une fourchette de perte pour les marchands allant de 5 à 15 %. À 15 % de taux d’erreur, la performance n’est pas satisfaisante et la marge de progression est très forte, alors qu’à 5 %, on s’approche d’un seuil acceptable », ajoute-t-il. Proposer le bon scénario de paiement pour le bon client est donc le défi que le prestataire de paiement doit pouvoir relever pour le marchand.

Moins d’étapes pour l’utilisateur, sans lésiner sur la sécurité

Entre la fluidité et la rapidité de l’expérience client numérique et les garanties renforcées de sécurité, il n’est pas nécessaire de choisir. Le parcours sans friction (« frictionless ») au moment du paiement se présente comme la solution idéale, capable de satisfaire à toutes les exigences. Pour y parvenir, il s’agit de déterminer s’il est nécessaire ou non de recourir à la fonctionnalité 3-D Secure, et d’alléger au maximum les étapes relatives à l’expérience utilisateur, par la facilité de saisie et la sauvegarde du numéro de carte bancaire par exemple.

« Avant l’entrée en vigueur de la DSP2, c’était au marchand de décider d’activer ou non le 3-D Secure. Aujourd’hui, c’est à la banque du titulaire de la carte que revient cette décision. Le PSP (Prestataire de Services de Paiement) doit alors fournir à l’établissement bancaire des informations tangibles pour justifier d’une éventuelle exemption à l’authentification forte, notamment après une analyse du risque de la transaction pour un paiement frictionless. Son rôle et son savoir-faire sont donc déterminants.

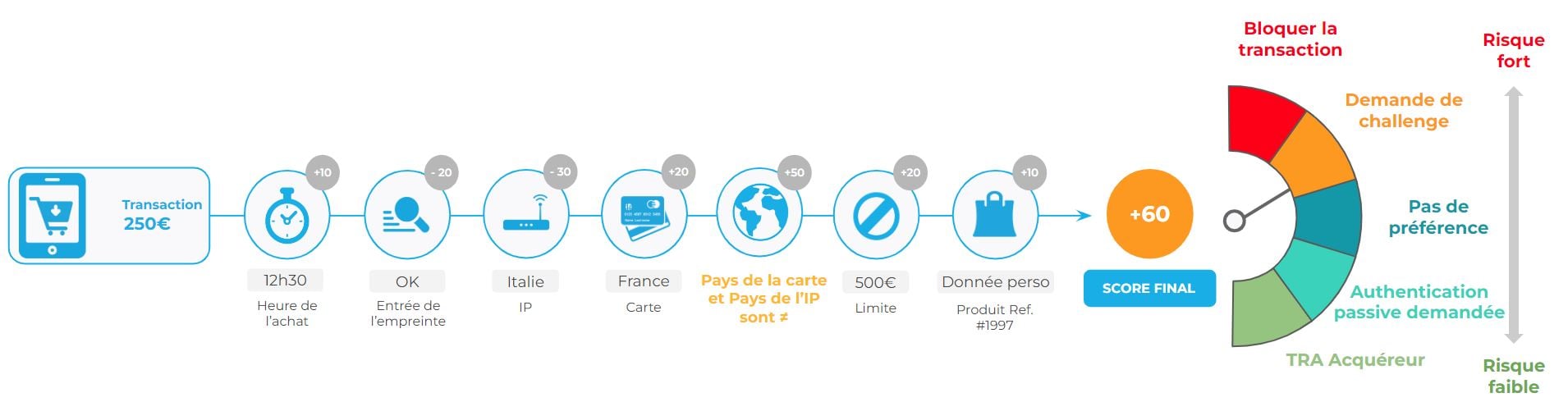

HiPay était déjà engagé dans ce type d’approche avant la DSP2. Nous proposons un modèle de scoring sur lequel repose un certain nombre de critères, adapté à chaque marchand et pour lequel on définit un profil de fraude afin de mener ensuite une politique de gestion tenant compte de chaque cas de figure, sur la base d’informations collectées », explique François Ribot. Selon les transactions et leurs caractéristiques, l’activation du 3-D Secure est demandée ou non.

Avec HiPay Sentinel, notre outil anti-fraude, plus de 80 critères sont pris en considération dans le calcul du score. Chaque critère se voit attribuer une note. En combinant l’ensemble, on obtient une note globale de référence, qui se traduit en temps réel en actions à mettre en place. Les données recensées concernent aussi bien la connaissance des clients que le contexte technologique.

« Chaque marchand connaît sa typologie de fraude et sa base clients. Nous intégrons bien sûr ces critères sachant qu’ils sont évolutifs. Il importe de tenir compte d’autres paramètres comme la volumétrie d’achat ou la fréquence d’achat par exemple. Cette approche nous permet d’avoir une analyse très fine afin de prendre la meilleure décision », poursuit-il. Plus on va nourrir ce système de scoring avec des données diverses, plus on va garantir la sécurité, en impactant le moins possible les taux de conversion.

Grâce à l’accompagnement de nos experts et à notre module anti-fraude flexible et personnalisable, nous fluidifions et sécurisons ainsi les transactions de nos marchands afin de maximiser leur taux de succès tout en les protégeant des tentatives de fraude.

Envie d’en savoir plus sur notre outil anti-fraude ? Contactez-nous !