Dans un contexte où l’e-commerce est de plus en plus compétitif, l’industrie du paiement s’est également fortement développée ces dernières années afin de toujours mieux répondre aux besoins des marchands et aux attentes de leurs clients.

Un PSP en ‘full service’ : de quelle prestation parlons-nous ?

SOMMAIRE :

- Rétrospective historique entre pays (France vs. Royaume-Unis)

- Description du modèle full service

- Est-ce que tous les PSP full service se valent ?

- Comment HiPay se démarque sur le marché

Rétrospective historique du ‘full service’ en France et outre-manche

Pour rappel, les banques ont toujours occupé un rôle central dans l’industrie du paiement en France. Auparavant, les e-commerçants avaient l’habitude de solliciter leur expertise en raison de leur affiliation aux réseaux de cartes bancaires (Visa, Mastercard, etc.). Toutefois, ces dernières s’appuyaient sur des tiers pour leur offrir une partie de leurs services, comme l’affichage de pages de paiement. Pour gérer l’acceptation, elles devaient également se connecter à des passerelles de paiement, « gateways » en anglais, dont le rôle était surtout technique.

Outre-Manche, en parallèle de certaines banques spécialisées avec une division spécifique en charge des paiements ou de plateformes comme Worldpay, d’autres PSP ont tout de suite proposé un modèle « full service » afin de gérer directement l’acceptation et l’acquisition.

Rapidement, ces offres « tout-en-un » se sont imposées en raison de leur plus grande valeur ajoutée et le modèle « full service » est aujourd’hui reconnu comme le meilleur du marché. Apprécié des marchands pour ses nombreux avantages par rapport aux passerelles de paiement, il permet notamment de tirer profit de la Business Intelligence et de regrouper toutes les données techniques et financières au sein d’une interface centralisée.

Vous avez ainsi à portée de main toutes les informations cruciales pour votre activité, notamment pour les oppositions au paiement (« chargebacks ») et la lutte contre la fraude. Vous pouvez également consulter le cycle de vie complet de vos transactions, de la capture au reversement.

Plus besoin non plus de jongler entre les passerelles de paiement et les banques pour vous y retrouver dans les références de commande qui ne correspondent pas. En effet, les PSP « full service » se chargent de tout, y compris des relations entre les différents acteurs afin d’offrir aux directeurs financiers un gain de temps appréciable et de leur faciliter la tâche au quotidien.

Par ailleurs, avec la démocratisation du Web dans les années 2000, le secteur du commerce a dû s’adapter à de nombreux changements dans les habitudes d’achat et de paiement des consommateurs. Face à l’internationalisation du marché, les frontières ne cessent d’être repoussées, ouvrant ainsi la porte à une nouvelle génération de prestataires « full service » pour accompagner cette révolution numérique.

La tendance est aussi au commerce unifié, déjà bien établi. En effet, à l’instar des fournisseurs de passerelles de paiement qui se recentrent petit à petit sur les offres « full service », bon nombre de fintech privilégient désormais l’omnicanal. Le fossé se creuse ainsi entre les prestataires qui se limitent à la collecte et ceux qui gèrent l’acceptation en magasin.

En raison de ces nouveaux enjeux, on observe un recul des banques dans ce secteur. L’expérience client étant devenue un critère primordial pour booster les ventes, le « full service » est en effet bien plus avantageux. Tout comme les boutiques en ligne, les magasins physiques délaissent donc les banques pour se tourner de plus en plus vers le « full service ».

Qu’est-ce qu’un PSP en full service ?

Qu’est-ce qu’une offre « full service » provenant d’un prestataire de paiement ?

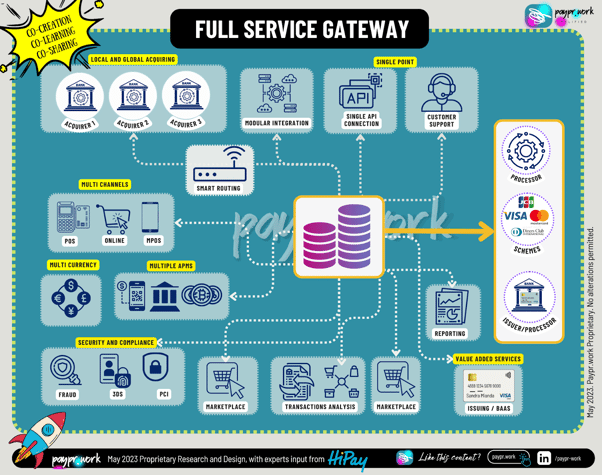

infographie de Paypr.work

Est-ce que tous les PSP full service se valent ?

Cependant, tous les prestataires de services de paiement « full service » ne se valent pas. Il est donc important de bien comparer les offres afin de choisir celle qui correspond vraiment à vos besoins.

Plusieurs critères rentrent en compte, notamment :

- le choix de solutions adaptées en fonction du modèle des projets (commerce unifié, remboursement cross-canal, marketplace, etc.) ;

- la diversité des moyens et méthodes de paiement proposées pour faciliter l’achat (paiement en plusieurs fois, abonnements, etc.) et l’expansion à l’international afin de se démarquer de la concurrence ;

- la facilité d’intégration (champs hébergés, page hébergée, iFrame) à l'écosystème déjà en place ;

- l’ajout constant de fonctionnalités innovantes et la robustesse de la plateforme ;

- l’optimisation de la performance pour un meilleur taux de conversion ;

- l’accompagnement par des experts pour un support personnalisé (notamment pour la configuration du module anti-fraude).

La valeur ajoutée de HiPay

Chez HiPay, notre solution « full service » nouvelle génération remplit toutes ces exigences et bien plus encore.

Avec HiPay Sentinel, vous bénéficiez en effet d’un module anti-fraude aussi puissant que rapide pour favoriser la croissance de votre activité en toute tranquillité.

L’accompagnement est également un de nos points forts ! Nos équipes d’experts vous assurent une analyse approfondie de vos besoins et un suivi régulier de vos indicateurs clés de performance pour faire passer votre stratégie de paiement au niveau supérieur, en ligne comme en magasin.

De plus, nos solutions s’adaptent aux attentes en constante évolution de vos clients afin de faciliter votre développement à l’international grâce à une grande variété de méthodes et de moyens de paiement.

Toujours à l’écoute, nous serons ravis de répondre à vos questions et de vous accompagner dans votre projet.